บทความจาก: World Maker

FED ประกาศแผนการเข้าซื้อหุ้นกู้ของบริษัทเอกชนโดยตรง ซึ่งอาจมีมูลค่าถึง 3 แสนล้านดอลลาร์ ขณะที่ผู้เชี่ยวชาญจากเอเชียกล่าวว่าการพังทลายของค่าเงินดอลลาร์นั้นเป็นสิ่งที่หลีกเลี่ยงไม่ได้ โดยค่าเงินอาจลดลงถึง 35%

ธนาคารกลางสหรัฐฯ ประกาศเมื่อวันจันทร์ที่ผ่านมา (15/06/2020) ว่าพวกเขาจเริ่มเข้าซื้อหุ้นกู้ของบริษัทเอกชนต่าง ๆ ตามมาตรการ Secondary Market Corporate Credit Facility และมาตรการกู้ยืมฉุกเฉิน ซึ่งอาจคิดเป็นจำนวนเงินถึง 3 แสนล้านดอลลาร์

ก่อนหน้านี้ FED ได้ทำการเข้าซื้อหุ้นของกองทุน ETF ต่าง ๆ ซึ่งกองทุนเหล่านี้จะนำกระแสเงินสดที่ได้จาก FED ไปซื้อหุ้นกู้ของบริษัทเอกชนอื่น ๆ อีกทีหนึ่ง แต่มาตรการล่าสุดที่ประกาศออกมานี้ หมายถึงการที่ FED กำลังจะ “เข้าซื้อหุ้นของบริษัทเอกชนโดยตรง” ซึ่งไม่ผ่านตัวกลางใด ๆ อีกต่อไป

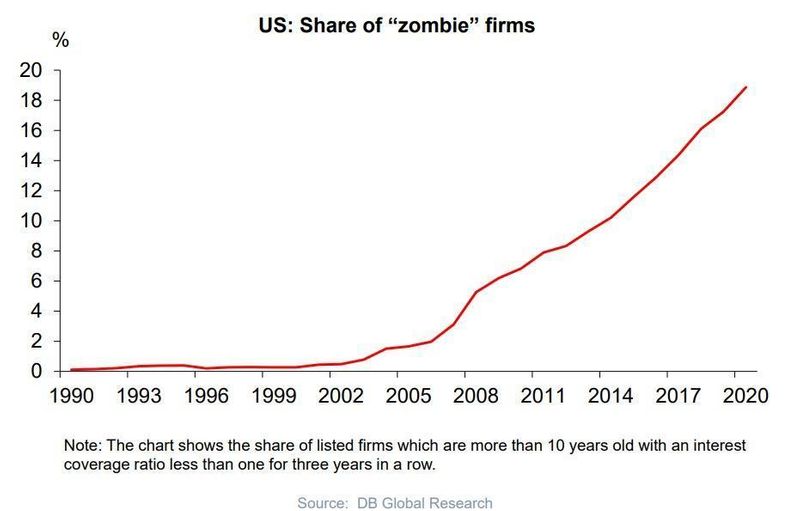

ขณะเดียวกัน เมื่อหันกลับมามองผ่านรวมในอดีตตั้งแต่ช่วงปี 1990 ถึงปัจจุบัน (30 ปีย้อนหลัง) ก็จะพบว่าจำนวนหุ้นกู้ที่ออกโดยบริษัทเกรด Zombie* นั้นเพิ่มสูงขึ้นอย่างมากตั้งแต่ปี 2000 เป็นต้นมา

เกร็ดความรู้ : Zombie Company หรือบริษัทซอมบี้ หมายถึงบริษัทที่ไม่มีความสามารถในการทำกำไรและอยู่รอดในตลาดได้โดยปราศจากการช่วยเหลือ และการเก็งกำไร

นอกจากนี้ FED ยังได้เปิดเผยถึงรายละเอียดบางส่วนของวิธีดำเนินการ ซึ่งจะมีการติดตามดัชนีสำคัญต่าง ๆ ในตลาดที่เกี่ยวข้องกับบริษัทเอกชนเหล่านั้น เพื่อให้สามารถปรับใช้มาตรการได้อย่างรวดเร็วและถูกต้อง

FED จึงได้ทำการสร้าง Index ใหม่ขึ้นมาตัวหนึ่ง เพื่อใช้ดำเนินการภายในองค์กร ซึ่งโฆษกของ FED ระบุว่า “เขายังไม่แน่ใจ” ว่ารายละเอียดของ Index ดังกล่าวจะถูกเปิดเผยสู่สาธารณชนหรือไม่

“Index ตัวนี้สร้างจากพันธบัตรทั้งหมดในตลาดรอง (Secondary Market) ของสหรัฐฯ ซึ่งถูกออกโดยบริษัทที่ผ่านเกณฑ์ขั้นต่ำไปจนถึงบริษัทที่มีวงเงินครบชำระสูงสุด รวมถึงหลักเกณฑ์ในบรรทัดฐานอื่น ๆ”

แถลงการณ์ของ FED ระบุเอาอีกไว้ว่า “การจัดทำ Index ตัวนี้ขึ้นมาจะช่วยเติมเต็มตลาดจากมาตรการเข้าซื้อกองทุน ETF ของเราในก่อนหน้านี้”

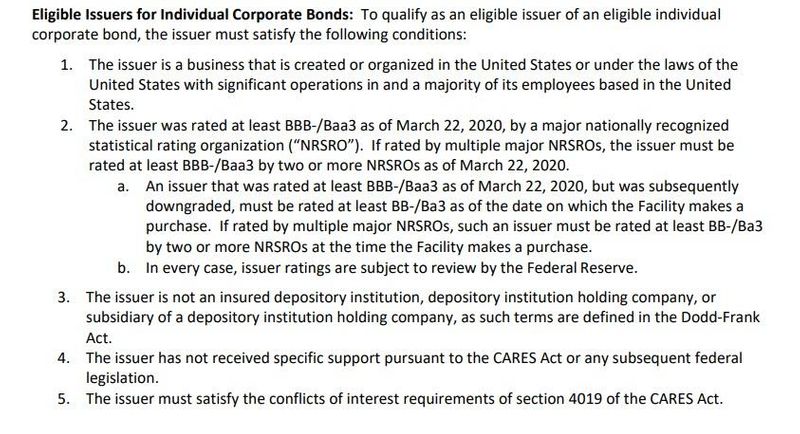

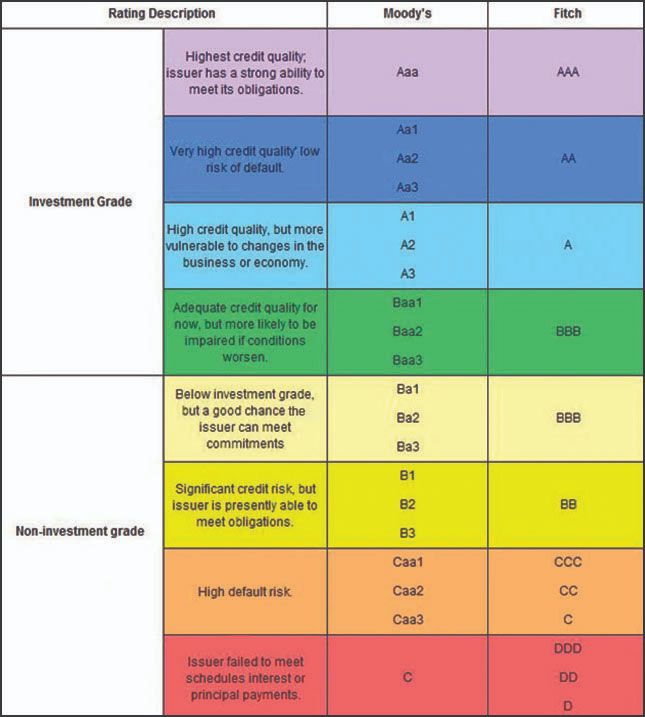

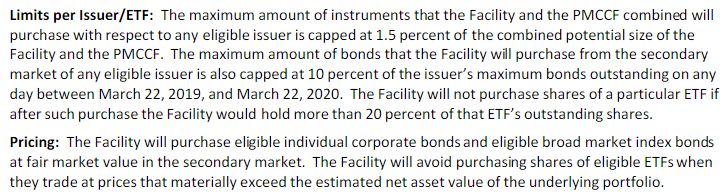

ภาพด้านล่างนี้เป็นเกณฑ์ของบริษัทที่จะได้รับการเข้าซื้อโดย FED ซึ่งโดยรวมแล้วจะมีตั้งแต่พันธบัตรเกรด BBB- หรือ Baa3 เป็นต้นไป กล่าวคือเกณฑ์ขั้นต่ำอยู่ก็คือพันธบัตรในระดับ Investment Grade นั่นเอง

โดยรวมแล้ว FED สามารถขออนุมัติงบประมาณช่วยเหลือจากกระทรวงการคลังสหรัฐฯ ผ่านมาตรการในตลาดหลักและตลาดรอง เป็นจำนวนเงิน 7.5 หมื่นล้านดอลลาร์ ตามข้อกำหนดของพระราชบัญญัติ CARES

งบประมาณช่วยเหลือดังกล่าวนี้ แบ่งเป็นเงินช่วยเหลือ Primary Market จำนวน 5 หมื่นล้านดอลลาร์ และ Secondary Market จำนวน 2.5 หมื่นล้านดอลลาร์

อย่างไรก็ตาม ด้วยข้อกำหนดของมาตรการครั้งนี้ FED จะสามารถเข้าซื้อพันธบัตรได้สูงสุดเพียง 10% ของยอดรวมพันธบัตรที่ค้างชำระในตลาด

ส่วนเรื่องการควบคุม Yield Curve หรือ Pricing นั้น FED ระบุว่าจะทำการเข้าซื้อพันธบัตรต่าง ๆ ในราคาที่เหมาะสมและเป็นธรรมกับตลาดรอง และจะหยุดเข้าซื้อหุ้นของบริษัทหรือกองทุน ETF ต่าง ๆ เมื่อมัน Trade อยู่ในระดับที่สูงกว่ามูลค่าอ้างอิงตาม Portfolio

(อธิบายให้เข้าใจง่ายขึ้นคือ FED จะควบคุมเพียงราคาหรืออัตราผลตอบแทนขั้นต่ำ แต่จะไม่ปั่นให้ตลาดมีมูลค่าสูงขึ้นไปเกินความเป็นจริง)

Comment : สำหรับ World Maker นั้นอยากบอกว่าคำพูดดังกล่าวมีเป้าหมายเพียงเพื่อให้ดูสวยหรูเท่านั้น เพราะหากเรามองในแง่ของความเป็นจริงแล้ว นี่คือมาตรการอัดฉีดพยุงตลาดเพิ่มเติมดี ๆ นี่เอง ไม่ใช่อะไรใหม่เลย และอยากให้ผู้อ่านลองคิดต่อไปว่า ถ้าตลาดเริ่มฟื้นตัวตามธรรมชาติแล้วจริง ๆ ทำไมอยู่ FED ถึงต้องอัดฉีดเพิ่มเติมถึงขนาดนี้

ก็ต้องลองดูกันต่อไปครับว่าจะเกิดอะไรขึ้นอีกในตลาดหุ้นหลังจากนี้

ในส่วนของ Primary Market หรือตลาดหลักนั้น ล่าสุด FED ก็เริ่มเปิดให้ธนาคารต่าง ๆ ทำสินเชื่อสำหรับธุรกิจขนาดเล็กไปจนถึงกลางแล้ว โดยระบุว่าจะทำการเข้าซื้อถึง 95% ของหุ้นกู้ที่ออกโดยบริษัทเอกชน

โปรแกรมดังกล่าวจะเปิดให้กู้เงินถึง 6 แสนล้านดอลลาร์ ผ่านมาตรย่อยอีก 3 อย่างซึ่งจะมีขนาดวงเงินแตกต่างกันเล็กน้อย โดยสำหรับธุรกิจที่มีลูกจ้างเกินกว่า 15,000 คนขึ้นไป หรือมีรายได้สุทธิขั้นต่ำอยู่ที่ 5 พันล้านดอลลาร์ จะสามารถรับวงเงินกู้ได้ถึง 2.5-3 แสนล้านดอลลาร์

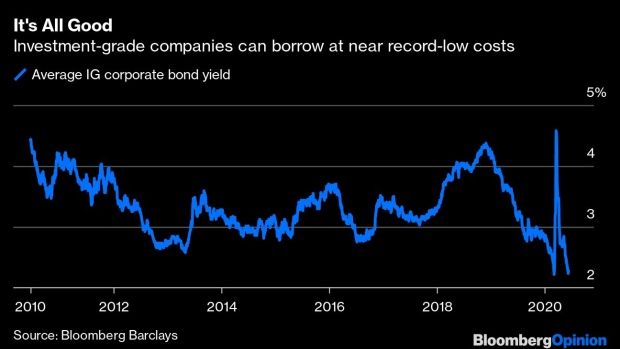

อนึ่งแล้ว มาตรล่าสุดของ FED ก็ได้ทำให้ผู้เชี่ยวชาญหลายคนเกิดคำถามว่า มันจำเป็นแค่ไหนที่ FED จะต้องเข้าซื้อพันธบัตรพวกนี้ ? เนื่องจากในปัจจุบันอัตราผลตอบแทนเฉลี่ยโดยรวมของพันธบัตรระดับ Investment Grade ก็อยู่ใกล้ Record Low แล้ว

Stephen Roach ซึ่งเป็น 1 ในผู้เชี่ยวชาญระดับโลกของเอเชีย และเคยเป็นประธานของบริษัท Morgan Stanley ในเขตเอเชีย กล่าวว่าเขากำลังเป็นกังวลเกี่ยวกับความเปลี่ยนแปลงที่เกิดขึ้นบนโลก ซึ่งการขาดดุลงบประมาณของรัฐบาลสหรัฐฯ จะทำให้ค่าเงินดอลลาร์พังทลายลง

“เศรษฐกิจกำลังทุกข์ทรมานจากความไม่สมดุลในระดับมหภาค (Macro) มาเป็นระยะเวลานานแล้ว กล่าวคืออัตราการออมเงินภายในประเทศนั้นต่ำมาก และยังมีการขาดดุลบัญชีอย่างเรื้อรังมาเรื่อย ๆ เป็นระยะเวลาหลายปีจนถึงในปัจจุบันนี้”

เขากล่าวกับ CNBC ในวันจันทร์ที่ผ่านมาว่า “ค่าเงินดอลลาร์กำลังจะตกลงอย่างมหาศาล” และได้ทำนายเอาไว้ว่าจะทรุดตัวลงถึง 35% เมื่อเทียบกับค่าเงินสกุลหลักอื่น ๆ

“These problems are going from bad to worse as we blow out the fiscal deficit in the years ahead,”

แปลเป็นไทยได้ว่า

“ปัญหาเหล่านี้กำลังเปลี่ยนแปลงจากระดับที่แย่อยู่แล้วไปสู่ระดับที่แย่ลงกว่าเดิม ขณะที่สหรัฐฯ จะขาดดุลงบประมาณต่อไปในอีกหลายปีข้างหน้า”

แม้ดัชนี U.S. Dollar จะแข็งตัวขึ้นมาถึง 1% ในช่วง 2 สัปดาห์ที่ผ่านมา แต่ Stephen Roach ได้แสดงความเห็นของเขาว่า พวกเราไม่มีเวลามานั่งดื่มด่ำไปกับเรื่องนี้ เพราะหายนะครั้งใหญ่กำลังจะเกิดขึ้นตามมา

ข่าวอื่นที่เกี่ยวข้อง: อดีตที่ปรึกษาของพ่อมดการเงิน จอร์จ โซรอส ไม่แปลกใจที่เหล่านักลงทุนขั้นเทพจะสนใจบิทคอยน์

References :

1.https://www.bloomberg.com/…/fed-will-begin-buying-broad-por…

2.https://www.federalreserve.gov/…/pres…/monetary20200615a.htm

3.https://nationandstate.com/…/stocks-soar-into-green-after-…/

4.https://markets.businessinsider.com/…/federal-reserve-begin…

5.https://www.cnbc.com/…/the-fed-says-it-is-going-to-start-bu…

6.https://www.bostonfed.org/…/federal-reserves-main-street-le…

7.https://www.cnbc.com/…/dollar-crash-is-almost-inevitable-as…